27 Dic Commodity Outlook 2018

Caccia alla migliore materia prima per il 2018

La miglior materia prima del 2016, il succo d’arancia, conquista la maglia nera nel 2017, anno in cui il palladio segna un progresso del 50 percento. Apertissima la sfida per il 2018, con il caffè tra i migliori candidati.

Un anno coi fiocchi per palladio, legname e rame, da dimenticare per succo d’arancia, zucchero e gas naturale; cacao e caffè fermano la perdita a poco più del 10 percento, oro e petrolio Brent segnano un progresso della stessa misura.

Accantonato il 2017, come sarà il prossimo anno? Proviamo a delinearlo selezionando alcune materie prime.

Petrolio: offerta in deficit, ma cresce il barile americano

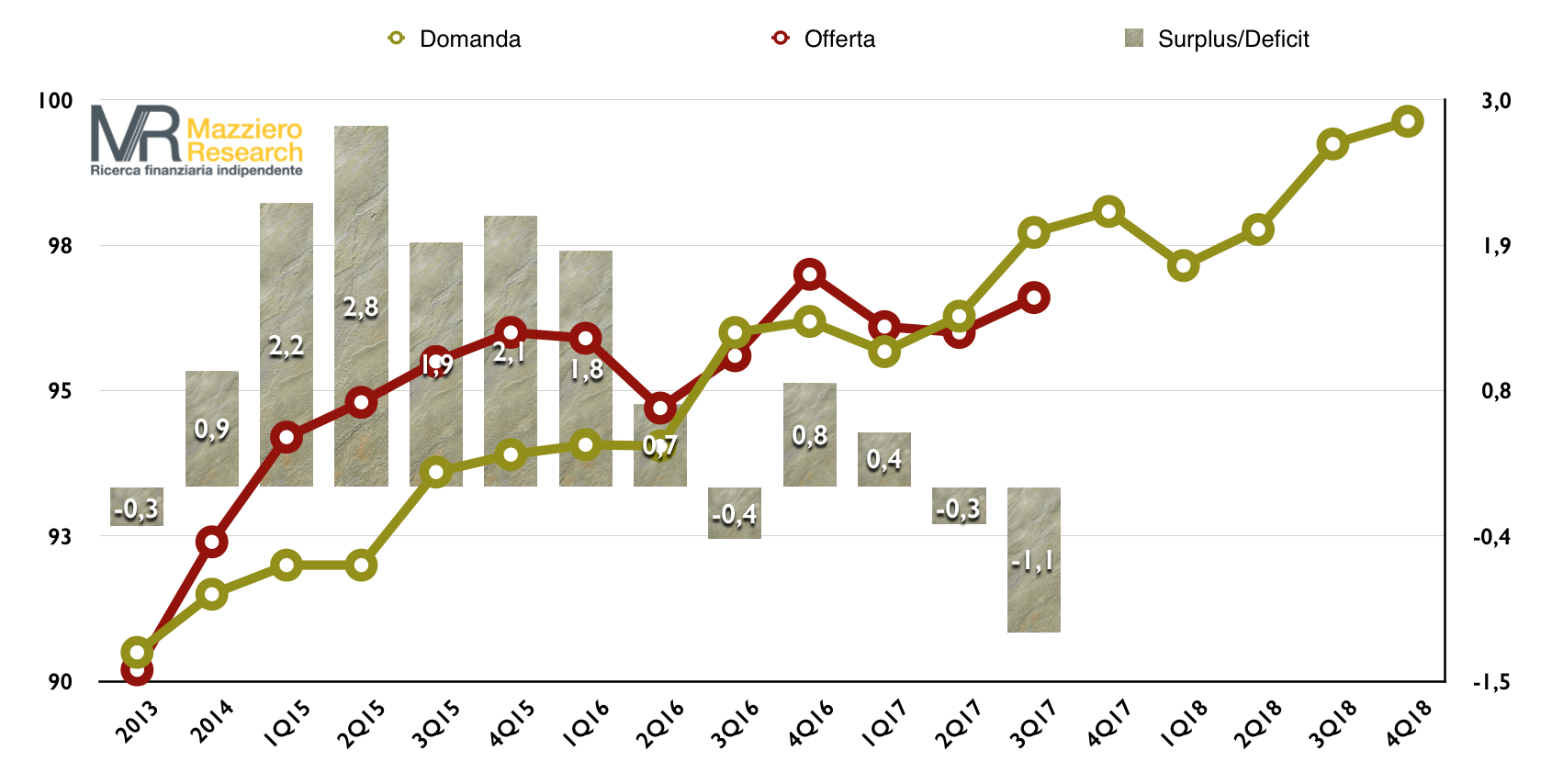

I tagli di produzione OPEC iniziano a incidere sull’offerta, grazie a una domanda in continua crescita (si veda il primo grafico in alto). Tuttavia il 2018 sarà arduo in quanto, già a giugno, potrebbero arrivare i primi esoneri dai paesi con i bilanci più sensibili ai ricavi del petrolio.

Chi ne approfitta di questa situazione sono gli Stati Uniti, che continuano ad aumentare la produzione e l’esportazione di raffinati.

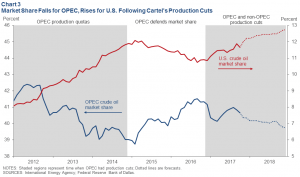

Il grafico sopra, della FED di Dallas, mostra come dal 2012 le quote di mercato statunitensi siano passate dall’8 percento (linea rossa scala destra) a un valore che si stima a fine 2018 poco sotto il 13 percento, con un aumento di oltre il 60 percento.

Perde quote, invece, il cartello OPEC che dal 41,4 percento del 2012 (linea blu scala sinistra), si stima possa scendere 39,8 percento, con un ridimensionamento del 4 percento della propria quota di mercato.

A farne le spese soprattutto l’Arabia Saudita, ma i tagli di produzione incidono profondamente nelle economie dei paesi più deboli, come il Venezuela, che potrebbero decidere di sfilarsi.

Dal punto di vista dei prezzi si può pensare un’oscillazione del WTI in una zona tra 55 e 62 dollari nel primo trimestre, per poi avvicinarsi verso l’estremità superiore al termine del secondo trimestre.

Fari puntati in ogni caso sui rischi geopolitici della zona del Golfo dove già stanno aumentando le scaramucce commerciali e militari fra Arabia Saudita da un lato, Yemen, Qatar e Iran dall’altro, con la presenza di un outsider come la Turchia e Putin alla cabina di regia. Nel caso di tensioni il petrolio potrebbe superare velocemente i 70 dollari il barile.

Oro: investitori distratti dalla febbre da bitcoin

Sebbene nella convinzione comune il 2017 non sia stato un anno particolarmente favorevole per l’oro, le quotazioni si avvicinano a San Silvestro con un progresso in dollari di circa il 10 percento, un risultato che non si vedeva da almeno quattro anni.

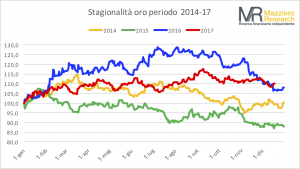

Certo il 2017 non ha visto grandi fiammate, con progressi del 30 percento come nel 2016, ma nemmeno forti ripiegamenti come nel 2015 (si veda il grafico con base 100 i prezzi a inizio anno); i corsi si sono mantenuti sonnecchianti con una leggera inclinazione positiva nei primi sei mesi, trasformatasi poi in un lungo andamento laterale.

Insomma uno sviluppo noioso che probabilmente ha spinto i diffidenti del sistema finanziario governato da banche centrali a cavalcare la febbre dei bitcoin, una smania che ormai ha preso piede anche fra coloro che in passato non sono andati oltre i conti di deposito.

Può avere ancora senso investire in oro visto che, tradotto in euro, anche quel 10 percento si volatilizza?

La risposta è sempre difficile in questi casi, perché dipende dalle aspettative che ciascuno ha dai propri investimenti: certo è che l’oro risponde molto bene alle crisi dei mercati e probabilmente può fungere anche da riserva di valore per quanti vorranno a un certo punto consolidare i guadagni maturati con le criptovalute.

In assenza di notizie rilevanti è probabile che le quotazioni manterranno una lieve inclinazione positiva che controbilanci la debolezza del biglietto verde e la variazione di inflazione, che almeno negli USA inizia a fare capolino.

Agricoli deboli, le scorte restano elevate

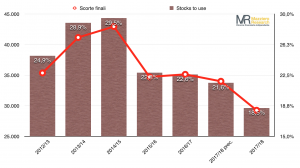

Il 2017 sembrava dovesse essere l’anno di riscossa degli agricoli, ma salvo alcuni momenti critici per i raccolti le quotazioni si sono mantenute perlopiù deboli.

Eppure i razionamenti da parte dei coltivatori ci sono stati; negli Stati Uniti vi sono state riduzioni di raccolto del frumento del 25 percento, in Brasile del 37 percento, in Australia del 39 percento.

Tuttavia le quotazioni sono rimaste basse, da un lato per il permanere delle scorte elevate, dall’altro per l’incremento di produzione di altre parti del globo, come la zona del Mar Nero cresciuta del 7 percento e dell’India salita del 13 percento.

Ora però gli operatori sul fisico (istogrammi in rosa nel grafico elaborato dal sito COTexpert.com) stanno costruendo posizioni rialziste che dovrebbero fornire il carburante a un rialzo, almeno temporaneo, nelle prime settimane dell’anno. Poi si vedrà. L’appuntamento è per fine marzo, quando si inizierà a valutare le intenzioni di semina e le destinazioni dei terreni.

Non cambia molto la valutazione anche per mais e soia, dove la seconda resta più tonica per un continuo incremento della domanda. In particolare i proteici, come la farina di soia, continuano ad essere ben comprati per l’utilizzo zootecnico, con forti importazioni di soia da parte della Cina.

Coloniali sotto attacco della Nina

Le notizie che giungono dal Pacifico indicano un ritorno della Nina; evento che determina piovosità nel Sud-Est Asiatico e siccità in Sud America.

L’influenza sui prezzi dei prodotti agricoli dipende da come evolve il fenomeno meteorologico, ma solitamente determina una diminuzione del prezzo di grano, soia, mais, cacao e un aumento di prezzo per caffè, zucchero e cotone.

Se quindi La Nina pone un freno alla possibilità di apprezzamento per gli agricoli, di cui abbiamo trattato nella sezione precedente, espone a un rialzo diversi coloniali ad eccezione del cacao.

Proprio il cacao ci ha più volte fornito segnali di ripartenza delle quotazioni, puntualmente negati dopo alcune sedute. Ancora oggi sta pagando pegno, con quotazioni intorno ai 2.000 dollari per tonnellata.

Siamo ora nuovamente vicino ai supporti di lungo termine, ma occorre mantenersi cauti in attesa di ulteriori segnali oltre 2.250 dollari.

Abbastanza neutrali anche le prospettive per lo zucchero, che pur trovandosi a livelli di prezzo interessanti presenta scorte in aumento.

Più interessante il caffè, anch’esso su quotazioni vicine ai supporti di lungo termine, che sta evidenziando un calo piuttosto consistente delle scorte. Per il Brasile, maggior produttore mondiale, si profila un’annata di produzione Off, mentre la concomitante annata On del Vietnam non dovrebbe influire più di tanto, perlomeno per la qualità Arabica. La pianta del caffè, infatti, segue un ciclo vegetativo biennale che alterna anni di alta produzione (On) con anni di bassa produzione (Off).

Conclusioni

Lo scenario 2018 sulle commodity si presenta abbastanza variegato, ogni materia prima presenta un misto di condizioni che potrebbero far correre i prezzi oppure frenarli. In un quadro di questo genere, tutto è possibile e molto probabilmente i movimenti non saranno sincronizzati fra i comparti. Ne consegue che il processo di investimento richiederà delle selezioni, mentre puntare su un unico paniere commodity potrebbe non rivelarsi una scelta vincente.

Sorry, the comment form is closed at this time.