19 Apr Petrolio a prezzi di saldo. Come fare un PAC sul petrolio – Meglio pensarci bene prima di iniziarlo

Petrolio a prezzi bassi, più che scontati, ora sotto i 20 dollari.

La frase che vediamo sopra è la premessa, la causa è abbastanza nota ma possiamo così riassumere:

- La pandemia Covid-19 ha ridotto i viaggi e le attività produttive con un calo ingente della domanda di petrolio, che in precedenza si aggirava intorno ai 100 milioni di barili al giorno.

- Il fallimento dell’incontro OPEC+ di inizio marzo a Vienna con un mancato accordo tra Russia e Arabia Saudita ha spinto quest’ultima ad aumentare la produzione da 9,7 a 12,3 milioni di barili al giorno.

- Gli Stati Uniti continuano ad estrarre al ritmo di 12,3 milioni di barili al giorno, poco sotto i massimi di 13 milioni.

- Il nuovo accordo siglato dall’OPEC+ prevede una riduzione di 9,7 milioni di barili al giorno a partire da maggio, ma a fronte di un surplus che potrebbe aggirarsi tra i 10 e 15 milioni di barili.

- Altri produttori si dovrebbero associare a questo accordo fra cui gli Stati Uniti ma al momento non vi sono conferme al riguardo.

- Tutti questi accordi devono comunque essere valutati nei fatti, visto che spesso non vengono interamente rispettati

Tutto questo ha fatto precipitare il prezzo del petrolio WTI al di sotto dei 20 dollari, fermandosi al termine della seduta di venerdì 17 aprile appena sopra i 18 dollari al barile (grafico sotto).

Da qui nasce l’idea:

Perché non fare un PAC (Piano di accumulo)?

L’idea è buona, ma non lo sono altrettanto gli strumenti per metterla in pratica.

Escludendo i derivati (future, opzioni e CFD) che non sono idonei per il PAC resterebbero soltanto ETC o certificati.

Questi due strumenti replicano l’andamento dei prezzi dei future sulla materia prima sottostante, restituendo guadagno o perdita delle quotazioni una volta convertite da dollaro a euro.

Ma poiché i contratti future hanno una scadenza, l’emittente di ETC o certificati si preoccuperà di effettuare il roll over che consiste nella chiusura della posizione sul future in scadenza e apertura contestuale della posizione sul future con scadenza successiva.

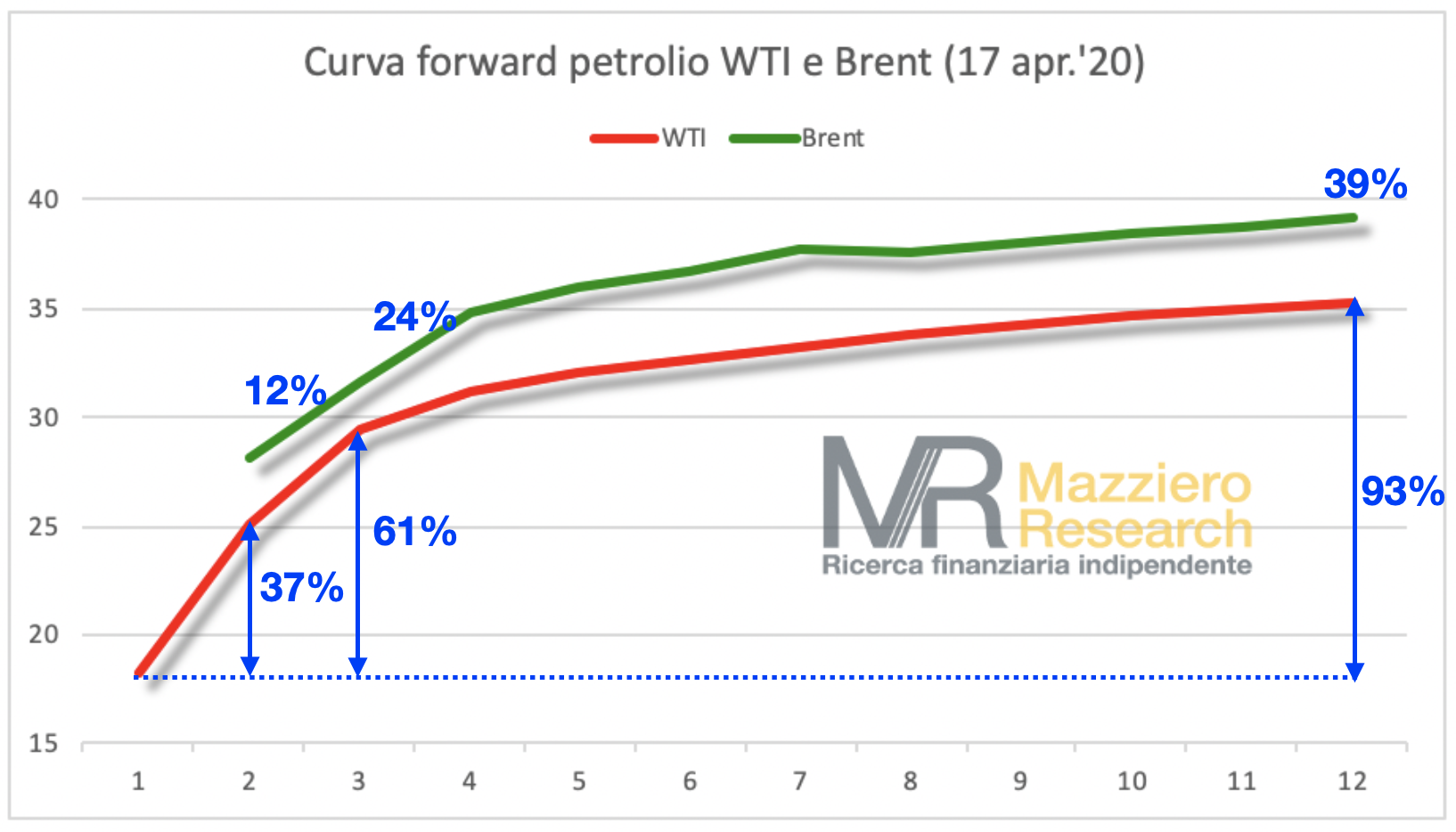

La figura in alto a inizio articolo mostra la distribuzione dei prezzi dei future sul WTI (in rosso) e sul Brent (in verde) nelle varie scadenze per 12 mesi (il grafico si chiama curva forward dei future). La forma con una forte pendenza nel tratto iniziale si chiama in contango e come possiamo vedere per il WTI nel passaggio dal mese 1 al mese 2 la differenza è del 37%, che si porta al 61% nel mese successivo.

Queste percentuali costituiscono uno svantaggio per l’investitore, dato che l’emittente dovrà muoversi lungo questa curva per mantenere aperta la posizione nei vari mesi. La conseguenza sarà che il guadagno lo si otterrà solo se il petrolio aumenterà di prezzo per una percentuale superiore a quella della perdita da roll over (dopo aver considerato la conversione da dollaro a euro).

Per concludere, l’idea di fare un PAC sul petrolio iniziando a questi prezzi potrebbe essere intelligente, ma conoscendo bene come lavorano questi strumenti l’applicazione resta poco idonea per raggiungere i propri obiettivi e la possibilità di una perdita o di un guadagno molto inferiore alle aspettative è piuttosto concreta.

Addendum

Dai feedback che ricevo via mail e sui social pare che tutta questa spiegazione non sia sufficiente a distogliere il risparmiatore dal gettarsi nelle scommesse dei mercati finanziari e quindi sorge la domanda di quale azienda petrolifera abbia una correlazione il più vicino a 1 con il petrolio:

- Se correlazione ci può essere nel lungo termine non è detto che vi sia nel breve-medio termine, si riporta a tale scopo il confronto dell’andamento recente tra Royal Dutch Shell e WTI (grafico sotto).

- Le dinamiche delle aziende petrolifere non sono sempre coincidenti con l’andamento del petrolio. Le aziende sono infatti soggette a problematiche di produzione, criticità in base ai paesi dove prevale la produzione, quasi tutte hanno un’esposizione anche ad altre fonti energetiche (ad es. gas e rinnovabili), infine la capacità di finanziamento e l’impatto dei bassi profitti sui bilanci potrebbe sviluppare andamenti differenti.

- Il medesimo discorso può valere anche per ETF che replicano più aziende energetiche, in quanto il paniere potrebbe contenere aziende con business differente (upstream, downstream, componentistica ecc.)

INVESTIRE IN MATERIE PRIME

Tutto, ma proprio tutto quello che occorre sapere per investire in materie prime. La Guida completa frutto dell’esperienza ventennale di Maurizio Mazziero sui mercati delle commodity.

Acquistalo subito con lo sconto clicca qui

PORTA UN ESPERTO DI ECONOMIA NELLA CONVENTION DELLA TUA AZIENDA

Gli analisti della Mazziero Research possono contribuire al successo del tuo evento portando la loro esperienza sull’economia italiana e globale e sui mercati finanziari.

Contattaci subito qui

LA CRISI ECONOMICA E IL MACIGNO DEL DEBITO.

Per quale motivo dopo dieci anni di crisi l’Italia stenta a risollevarsi? Ma soprattutto cosa ci attende per il futuro? L’opzione Italexit può essere una soluzione? Le risposte in questo libro COMPRALO SUBITO cliccando sulla copertina o QUI.

Pingback:Cercasi spazi per stoccaggio petrolio – Titolo del sito

Posted at 22:11h, 20 Aprile[…] Si coglie subito che gli strumenti hanno un certo grado di correlazione e che il nostro ETF in alcune fasi tende a sovraperformare il petrolio.Se volete approfondire le cause che hanno portato a questa caduta dei prezzi, vi consiglio la lettura di questo articolo di Maurizio Mazziero (https://www.mazzieroresearch.com/petrolio-a-prezzi-di-saldo-come-fare-un-pac-sul-petrolio-meglio-pen…😉 […]

Pingback:La mattanza del petrolio WTI, capire perché è andato sottozero e se succederà di nuovo - FinanzaOnline

Posted at 17:57h, 21 Aprile[…] Se le tensioni nel mercato del petrolio e l’abbondanza di scorte continueranno è plausibile che anche gli altri contratti con scadenze successive tenderanno ad andare in territorio negativo avvicinandosi alla scadenza. Secondo Mazziero gli operatori finanziari, rimasti scottati da un evento imprevedibile, cercheranno di chiudere le operazioni long con sufficiente anticipo, spostandosi sui contratti successivi. In questa vicenda non vi sono influenze da parte dei panieri replicanti, gli ETC sul petrolio sono già posizionati da inizio aprile sul contratto di luglio. Molti risparmiatori stanno pensando di investire in qualche modo sul petrolio, approfittando di questi bassi prezzi momentanei che nel lungo termine dovrebbero essere destinati a risalire. L’idea è buona, secondo Mazziero, ma non lo sono gli strumenti per attuarla, si legga a proposito il suo articolo: PETROLIO A PREZZI DI SALDO. COME FARE UN PAC SUL PETROLIO – MEGLIO PENSARCI BENE PRIMA DI INIZIARL…. […]

Pingback:Vi dico i motivi (finanziari e non solo) del prezzo sprofondato del petrolio - Startmag

Posted at 09:22h, 22 Aprile[…] L’idea è buona, ma non lo sono gli strumenti per attuarla. […]

Pingback:Cercasi spazi per stoccaggio petrolio! – MP Investit

Posted at 22:57h, 01 Aprile[…] Si coglie subito che gli strumenti hanno un certo grado di correlazione e che il nostro ETF in alcune fasi tende a sovraperformare il petrolio.Se volete approfondire le cause che hanno portato a questa caduta dei prezzi, vi consiglio la lettura di questo articolo di Maurizio Mazziero (https://www.mazzieroresearch.com/petrolio-a-prezzi-di-saldo-come-fare-un-pac-sul-petrolio-meglio-pen…😉 […]