30 Ott Credit spread – l’aumento c’è?

Ultimamente iniziano a circolare voci di aumento dei credit spread, ovvero la differenza tra i tassi d’interesse concessi a certi emittenti di strumenti di debito rispetto all’emittente sovrano.* Per chi fosse interessato, un paio di esempi di queste “voci” sono disponibili dal Financial Times e Hussman Funds, nonché da Business Insider (per quanto riguardano le obbligazioni high-yield).

Il significato dell’aumento dei credit spread costituisce un’indicazione della minore propensione al rischio da parte degli investitori e, solitamente, arriva in concomitanza a periodi negativi per le quotazioni azionarie.

Due esempi importanti di questi spread sono:

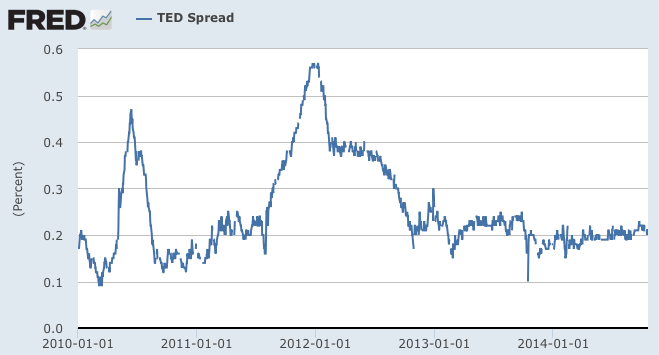

TED Spread

Esprime la differenza tra i tassi interbancari (i tassi per i prestiti tra istituti finanziari) ed i tassi dei T-Bill (strumenti di debito a breve scadenza emessi dagli USA). Un’eventuale riduzione della fiducia da parte delle banche nel concedersi prestiti tra di loro è segno di stress nel sistema finanziario. Come si può chiaramente vedere sia dalla Figura 1 che dalla Figura 2, l’aumento del TED Spread è difficile vedere, soprattutto nel contesto dell’andamento di lungo termine.

Figura 1: TED Spread 2010 – presente

Fonte: St Louis FED

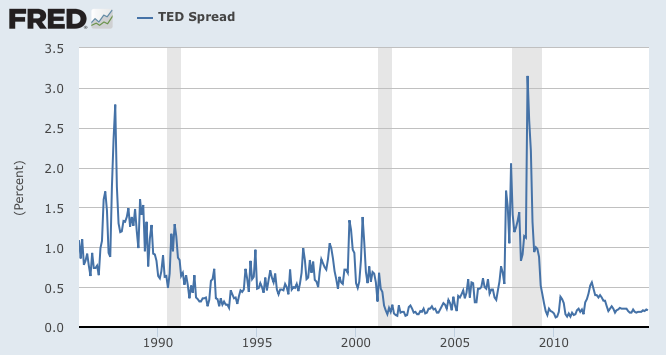

Figura 2: TED Spread storico

Fonte: St Louis FED

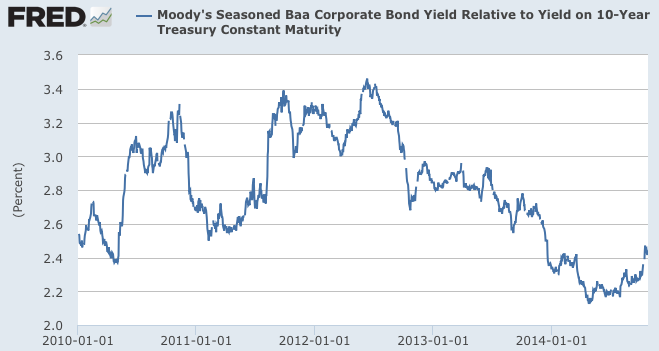

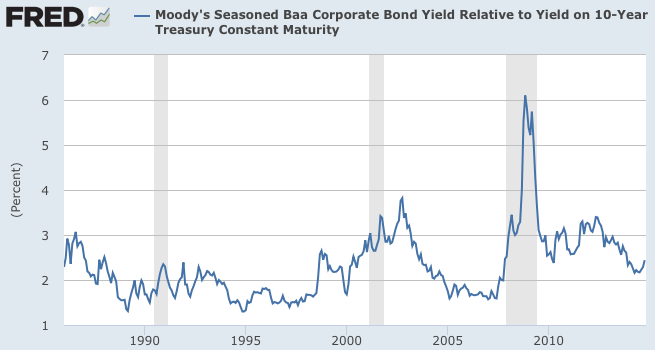

Corporate Bond to Treasury Spread

Un altro spread importante è quello tra le obbligazioni emesse da società con rating investment grade (ovvero un livello di rischio abbastanza contenuto) e i titoli di Stato. Ci sono diversi parametri che si potrebbero utilizzare per calcolare questo spread, ma in questo articolo si riporta il Moody’s Seasoned Baa Corporate Bond rispetto al Treasury decennale USA. La composizione del Moody’s Seasoned Baa Corporate Bond è basata su obbligazioni corporate di rating investment grade di media categoria, non di nuova emissione. Come viene evidenziato dalle Figure 3 e 4, l’aumento c’è, ma non esattamente a livelli eclatanti.

Figura 3: BAA Corporate – 10 Year Treasury Spread 2010 – presente

Fonte: St Louis FED

Figura 4: BAA Corporate – 10 Year Treasury Spread storico

Fonte: St Louis FED

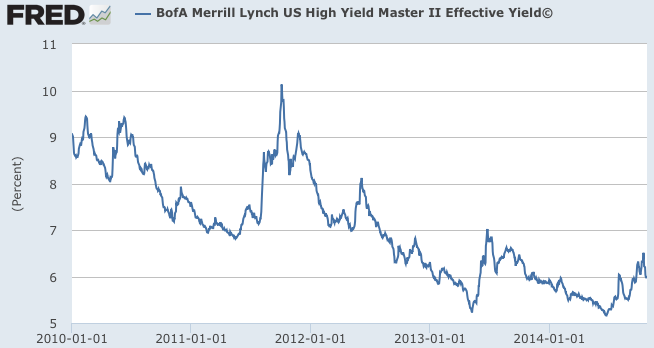

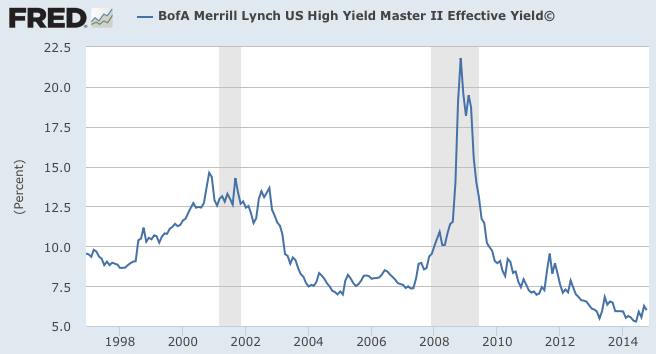

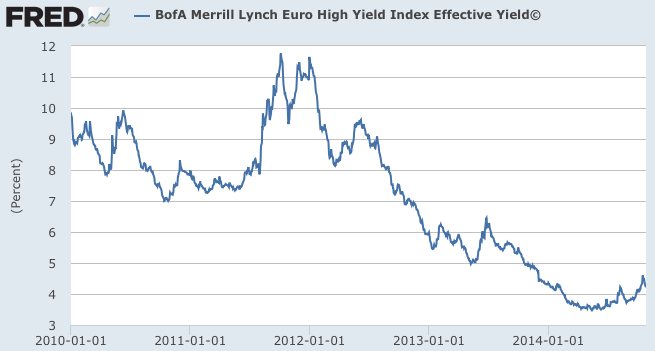

Altri tassi

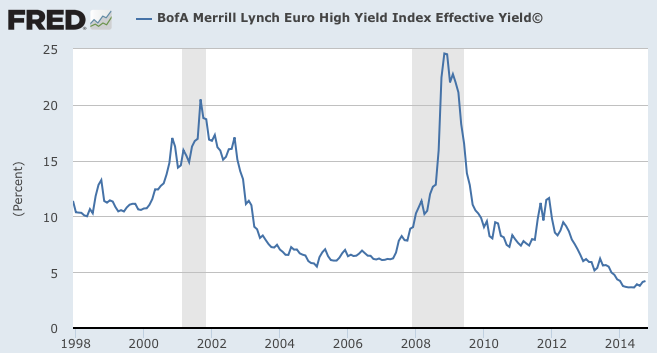

Si riportano ora altri tassi di interesse, non come spread ma in termini assoluti: i rendimenti high-yield (ovvero titoli non investment grade) in USD (Figure 5 e 6) e in EUR (Figure 7 e 8). In questi casi l’aumento dei tassi è evidente nel contesto degli ultimi 5 anni, ma il grafico di lungo termine fa capire che i tassi si trovano ancora a livelli piuttosto contenuti.

Figura 5: Tassi high-yield USD 2010 – presente

Fonte: St Louis FED

Figura 6: Tassi high-yield USD storici

Fonte: St Louis FED

Figura 7: Tassi high-yield EUR 2010 – presente

Fonte: St Louis FED

Figura 8: Tassi high-yield EUR storici

Fonte: St Louis FED

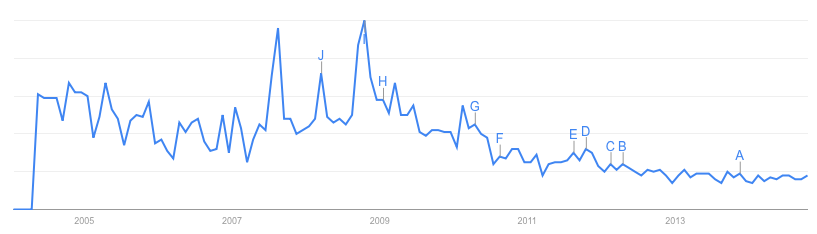

Infine, un dato più esoterico – il trend delle ricerche di “credit spreads” come termine chiave in Google – un piccolissimo aumento, ma nulla di preoccupante finora.

Figura 9: Frequenza di ricerche Google con parole “credit spreads”

Fonte: Google Trends

Concludendo, la breve fiammata vista finora nei credit spread non costituisce di per sé un grande segnale d’allarme. Con i tassi a livelli generalmente bassi, però, esiste sempre il rischio che un piccolo aumento possa avere un grande effetto. Sarà utile seguire con attenzione l’evoluzione dei dati qui riportati, soprattutto nel contesto dell’andamento dei mercati azionari.

*Il termine “spread” può essere utilizzato anche per esprimere la differenza tra due tassi qualsiasi (come l’ormai molto citato spread tra i titoli di stato italiani e quelli tedeschi).

Sorry, the comment form is closed at this time.