07 Ago Barile: equilibrio precario

Il mercato sarà in deficit nel II semestre e le quotazioni potrebbero estendere il rialzo.

Da fine giugno le quotazioni di petrolio hanno messo a punto un rialzo di medio termine che le ha portate da 42,50 dollari al barile sino a 50 dollari. Ora si trovano in una fase di consolidamento a ridosso della trendline discendente, che ha fermato i rialzi da marzo ad oggi.

L’entusiasmo degli operatori ha trovato una valida base dalla consistente riduzione stagionale delle scorte statunitensi che, per la prima volta da molto tempo, sono rientrate nel range medio degli ultimi 5 anni (ne avevamo parlato qui).

Poca attenzione invece è stata prestata all’OPEC, intenta a mantenere l’unità in una cerchia di Paesi dove i distinguo dei singoli tendono ad essere sempre più numerosi: l’Ecuador ha dichiarato di volersi sfilare dal contingentamento di produzione per problemi di budget, Algeria e Iraq sembrerebbe producano al di sopra della propria quota, Iran, Nigeria e Libia ne sono esentati.

La cordata sembrerebbe davvero vicina allo sfaldamento, ma fortunatamente per lei a breve interverranno altri elementi che potrebbero portare in secondo piano queste criticità.

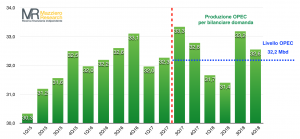

Il terzo e quarto trimestre sono tradizionalmente periodi in cui la domanda di greggio aumenta: lo vediamo confrontando l’altezza degli istogrammi del primo e del secondo semestre di ciascun anno nel grafico qui sopra (dati OPEC). Ogni istogramma rappresenta la quota di produzione OPEC necessaria a mantenere in equilibrio domanda e offerta di petrolio.

La linea tratteggiata rossa in verticale separa i dati reali da quelli stimati per il futuro, mentre la linea tratteggiata blu in orizzontale indica il livello di produzione OPEC di 32,2 barili stabilito dall’accordo di razionamento.

Cosa possiamo osservare quindi? Che se l’OPEC sarà capace di non eccedere di molto la quota concordata, sebbene a giugno abbia prodotto 32,6 milioni di barili, il mercato si troverà in deficit nella seconda parte dell’anno e questo potrebbe stimolare nuovamente l’entusiasmo degli operatori più speculativi, come gli hedge funds.

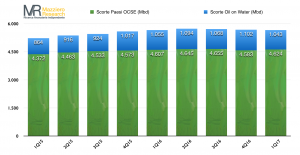

Naturalmente la prova del nove la si avrà verificando il livello delle scorte, che sinora non sono scese di molto; la figura sopra (dati OPEC) mostra in istogrammi verdi la somma delle scorte strategiche e commerciali dei paesi OCSE e in istogrammi blu le scorte mantenute sulle navi petroliere. Tuttavia questi dati giungono con un certo ritardo e quindi potrebbero non essere così influenti.

Nel momento in cui maturerà una condizione di deficit nel mercato, se l’OPEC avesse anche la forza di aumentare il razionamento di petrolio le quotazioni potrebbero davvero schizzare a livelli ad oggi impensabili per poi precipitare verso l’inizio del nuovo anno.

Per concludere, le quotazioni potrebbero proseguire nel breve un consolidamento che potrebbe lambire i 47,50 dollari, ma con la possibilità di far saltare il tappo dei 50 dollari nel medio termine. I prezzi a questo punto potrebbero avvicinarsi ai 55 dollari; se poi vi fosse qualche decisione di razionamento da parte dell’OPEC potremmo assistere a un allungo sino a 58-62 dollari.

Pingback:Analisi Flash Settimanale 14-20 Agosto 2017 - Il Giornale del Trader

Posted at 11:08h, 14 Agosto[…] Un interessante articolo a riguardo è stato scritto da Maurizio Mazziero nel suo blog; vi consiglio di leggerlo (qui) […]